Come calcolare il rischio di un investimento

Come calcolare il rischio di un investimento?

Rischio di un investimento: spesso, durante la mia carriera di consulente finanziario, mi chiedono “Quanto è alto il rischio legato a un investimento?” oppure “È possibile pianificare un investimento sicuro?”

Il fattore di rischio è uno dei principali dubbi che affligge la maggior parte degli investitori nella fase iniziale delle attività di investimento.

Allora ho deciso di approfondire la tematica in questo articolo con la certezza che – pur passando gli anni – questo resta un argomento evergreen in ambito finanziario.

Parto con una premessa: non esistono investimenti privi di rischi. L’investimento è sempre soggetto all’influenza dei dati che in borsa hanno delle variazioni continue, più o meno importanti.

Quindi se sei alla ricerca di un metodo sicuro e privo di rischi per generare guadagno, queste argomentazioni non fanno per te.

Ciò non significa che investendo in borsa finirai per perdere tutto al primo dato negativo del mercato: assolutamente no! Questo accade solo se alle spalle non hai un solido progetto di investimento. In quel caso il rischio di ripercussioni negative può crescere notevolmente.

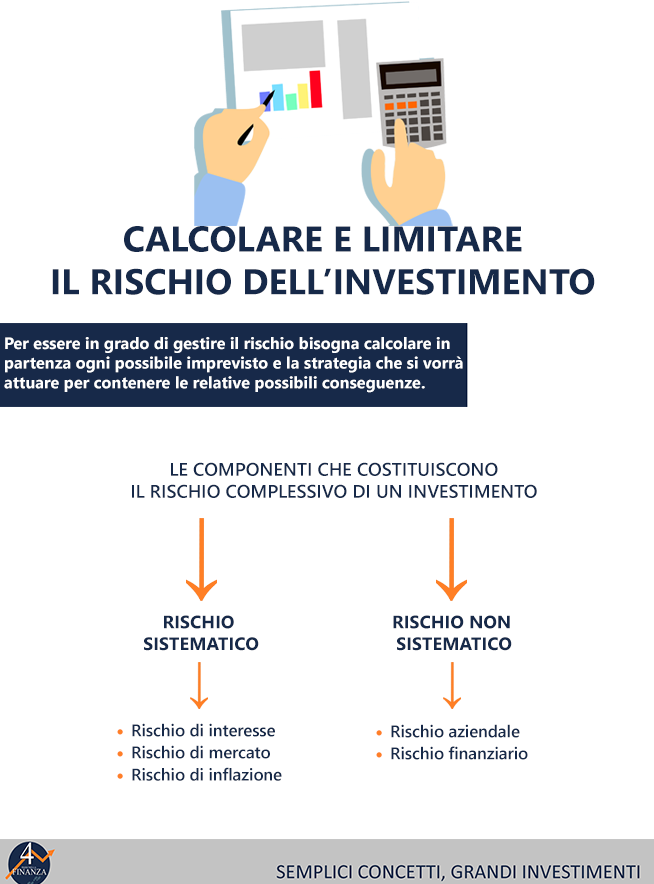

Per essere in grado di gestire il rischio bisogna calcolare in partenza ogni possibile imprevisto e la strategia che si vorrà attuare per contenere le relative possibili conseguenze.

Pianificazione e nervi saldi sono le parole d’ordine.

Il rischio non è uguale in tutte le occasioni e in tutti gli investimenti: bisogna saperlo distinguere.

Sono due le componenti che costituiscono il rischio complessivo di un investimento:

- Sistematico

- Non sistematico

Rischio sistematico

Questo rischio né può essere eliminato né si può provare a ridurlo perché dipende totalmente da fattori esterni (cambiamento del sistema governativo, disastri naturali, ecc) che vanno a influenzare inevitabilmente il mercato. I titoli influenzati sono diversi e legati a una pluralità di società presenti in borsa.

Esistono varie sottocategorie associate a questa tipologia di rischio:

- Interesse

- Mercato

- Inflazione

Rischio non sistematico

Qui entrano in gioco i fattori interni. Infatti, questo rischio dipende dalle fluttuazioni dei rendimenti della sicurezza di un’azienda. Pertanto, l’influenza è determinata dalla singola organizzazione interessata. Ciò significa che gli unici titoli influenzati sono quelli della Società posta in oggetto.

Il rischio in questo caso può essere contenuto o evitato proprio perché è l’organizzazione stessa a poter “cambiare le carte in gioco”.

Due sono le sotto-sottocategorie di questo tipo di rischio:

- Rischio aziendale (essi possono essere causati per esempio dall’aumento della concorrenza o dal cambio di gusti dei consumatori, ecc…)

- Rischio finanziario (causato da un cambiamento del capitale della società)

Come già detto all’inizio dell’articolo, il rischio è parte integrante dell’investimento e sarebbe impossibile investire senza rischi.

Una cosa indispensabile che devi imparare è saperlo contenere.

L’investitore, per tutelare i risparmi impiegati in strumenti finanziari, deve:

- Pianificare strategie di investimento a breve e lungo termine per ottenere una copertura maggiore

- Diversificare il portafoglio in maniera strategica in relazione al primo punto esposto

La valutazione del coefficiente di rischio e le strategie legate alla sua prevenzione, sono attività con cui l’investitore può accelerare i tempi di pianificazione. Per farlo può avvalersi dell’aiuto strategico e costante del consulente finanziario che provvederà con lui a costituire una strategia di investimento idonea alle proprie necessità. Inoltre, si stabiliranno i famosi “piani B, C, D…” – di cui parlavo all’inizio dell’articolo – per contenere il rischio e proteggere il capitale.

Una delle valutazioni che il professionista fa è quella della valutazione della misura del Valore a Rischio (VaR): questa è una stima probabilistica delle perdite del proprio investimento in un determinato periodo di tempo.

Con il VaR è possibile ottenere dei risultati piuttosto affidabili di:

- L’orizzonte temporale di riferimento

- La percentuale di confidenza

Di norma si usano intervalli di confidenza del 95% o addirittura del 99%.

È importante tenere ben presente che nonostante la sua alta percentuale di affidabilità, il VaR resta pur sempre un indice probabilistico che permette all’investitore di orientarsi e stabilire in partenza un asset allocation che limiti le possibili perdite e che le tenga comunque sotto controllo.

Un po’ come un “simulatore” di volo. Impossibile creare incidenti…

infografica Come calcolare il rischio di un investimento

Autore del blog e consulente finanziario